News & Ratgeber

Meine Berufsunfähigkeitsversicherung zahlt nicht – was nun?

Wann liegt eigentlich Berufsunfähigkeit vor?

Die Voraussetzungen für eine Berufsunfähigkeit sind in § 172 Abs. 2 Versicherungsvertragsgesetz (VVG) festgelegt. So ist berufsunfähig, wer seinen zuletzt ausgeübten Beruf aufgrund von Krankheit ganz oder teilweise voraussichtlich auf Dauer nicht mehr ausüben kann.

Der Betroffene muss also den konkreten Anforderungen seines bisher ausgeübten Berufs nicht mehr ausreichend entsprechen können. Grundsätzlich unerheblich im Rahmen der Berufsunfähigkeit ist, ob der Antragsteller irgendeine andere Tätigkeit ausüben könnte (BGH, Urteil vom 30. September 1992, Az. IV ZR 227/91). Eine Ausnahme kann sich nur aus § 172 Abs. 3 VVG ergeben, wenn der Versicherungsvertrag eine sogenannte Verweisungsklausel enthält.

Welche Krankheiten sind versichert?

Krankheit im Sinne des § 172 Abs. 2 Alt. 1 VVG ist ein regelwidriger Körper- oder Geisteszustand, der eine ärztliche Behandlung notwendig macht und eine Arbeitsunfähigkeit hervorruft. Demnach fallen hierunter auch insbesondere psychische Erkrankungen. Die Krankheit ist in jedem Falle von einem Arzt zu attestieren.

Grad der Berufsunfähigkeit

Die Beschwerden müssen weiterhin zumindest einen gewichtigen Teil der Berufsausübung unmöglich machen. Hierbei dient die vereinbarte Arbeitszeit als Berechnungsgrundlage. Nach ständiger Rechtsprechung liegt demnach Berufsunfähigkeit vor, wenn weniger als 50 % der vereinbarten Wochenstunden abgeleistet werden können (OLG Stuttgart, Urteil vom 31. März 2016, Az. 7 U 149/15). Ist ein Betroffener in Vollzeit angestellt (40 Stunden) und kann wegen einer Krankheit nur noch 19 Stunden arbeiten, liegt Berufsunfähigkeit vor. Diese 50-prozentige Berufsunfähigkeit als Voraussetzung für Leistungen aus der BU findet sich auch in den Allgemeinen Versicherungsbedingungen der deutschen BU-Versicherer.

Zuletzt muss die Arbeitsunfähigkeit voraussichtlich auf Dauer bestehen. Hiermit wird die Berufsunfähigkeit von einer kurzfristigeren Arbeitsunfähigkeit abgegrenzt. Auf Dauer bedeutet aber nicht „für immer“! Grundsätzlich ist die Dauer individuell in den Versicherungsbedingungen des jeweiligen Versicherers bestimmt. In der Praxis muss der Betroffene zwischen 6 Monaten und 18 Monaten arbeitsunfähig sein.

Nach neuester Rechtsprechung (OLG Hamm, Urteil vom 27. April 2018, Az. 20 U 75/17) liegt auch dann eine Berufsunfähigkeit vor, wenn der Betroffene tatsächlich weitergearbeitet hat, obwohl er eigentlich ärztlich attestiert berufsunfähig war. Versicherer können dann eine Zahlung der Rente nicht mit dem Hinweis verweigern, der Antragssteller habe ja tatsächlich doch Arbeiten können. Vielmehr liegt ein unzumutbares Weiterarbeiten vor, dass nicht zu Gunsten der Versicherung wirken darf.

Ärztliches Gutachten erforderlich!

Sämtliche vorhergehend aufgeführte Voraussetzungen müssen von einem zugelassenen Arzt diagnostiziert, dokumentiert und attestiert werden. Es ist ratsam einen Facharzt für das jeweilige Krankheitsbild zu konsultieren, da viele Versicherer hausärztlichen Attesten grundsätzlich skeptisch gegenüberstehen.

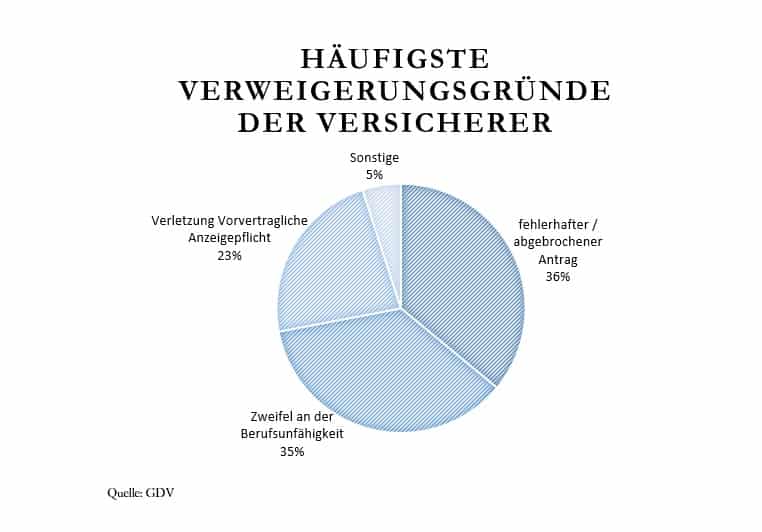

Aus diesen Gründen verweigern Versicherungen die Auszahlung der Berufsunfähigkeitsrente

Verweisungsklauseln

Liegen obige Voraussetzungen vor, ist grundsätzlich von einer Berufsunfähigkeit auszugehen, die die Leistungspflicht des Versicherers auslöst.

Etwas anderes kann sich jedoch ergeben, wenn in den Versicherungsbedingungen des Versicherungsvertrages eine sog. Verweisungsklausel enthalten ist. Demnach kann die Pflicht zur Auszahlung der Versicherung entfallen, wenn der Betroffene auch einen anderen Beruf ausüben könnte.

Abstrakte Verweisung

Unterschieden wird zwischen abstrakten und konkreten Verweisungsklauseln. Die abstrakte Verweisung stellt für den Versicherten die härtere Alternative da.

Demnach kann der Versicherer den Betroffenen auf jede andere Arbeit verweisen, für die er noch berufsfähig ist, die seinen fachlichen Qualifikationen entsprechen und die seiner Lebensstellung entspricht. Ob der Betroffene in der verwiesenen Tätigkeit auch tatsächlich eine Anstellung erhält ist unbedeutend. Es ist ausreichend, wenn die Stelle auf dem Arbeitsmarkt vorhanden ist.

In der Praxis ist regelmäßig strittig, ob die verwiesene Tätigkeit gleichwertig zur bisher ausgeübten Arbeit ist. Die Rechtsprechung entwickelte daher allgemeine Kriterien zur Gleichwertigkeit (BGH, Urteil vom 15. März 2007, Az. 12 U 196/06). Für eine wirksame abstrakte Verweisung muss die neue Tätigkeit annährend gleich bezahlt, fachlich gleich fordernd und gesellschaftlich ähnlich hoch angesehen sein. Maßgeblich ist immer der konkrete Einzelfall.

Konkrete Verweisung

Übt der Antragsteller auf Grund einer Berufsunfähigkeit bereits eine andere Arbeit aus, die im Vergleich zur ursprünglich erlernten oder ausgeübten Tätigkeit ähnlich bezahlt, fachlich gleich fordernd und gesellschaftlich ähnlich hoch angesehen ist, kann der Versicherer ihn konkret auf diese Tätigkeit verweisen und so die Auszahlung der Rente verweigern.

Ist beispielsweise ein Mitarbeiter im Außendienst für diese Tätigkeit berufsunfähig, und hat inzwischen eine Umschulung für den Innendienst im selben Unternehmen absolviert, kann die Versicherung die Zahlung unter konkreter Verweisung auf die neue Stelle des Betroffenen verweigern.

Ist der Betroffene aber auf Grund einer Krankheit gar nicht mehr berufstätig, kann sich der Versicherer nicht auf die konkrete Verweisung berufen.

Verweigert die Versicherung die Zahlung unter Verweis auf eine konkrete oder abstrakte Verweisungsklausel, sollte dringend anwaltlicher Rat eingeholt werden.

Falsche Angaben bei Versicherungsabschluss

Der häufigste Grund weshalb Versicherer die Auszahlung der Berufsunfähigkeitsrente verweigern ist der Vorwurf des Verstoßes gegen die Vorvertragliche Anzeigepflicht. Vor Abschluss der Versicherung ist der Antragsteller verpflichtet, eine Vielzahl von Fragen seine Gesundheit, Vorerkrankungen und sonstiger gefahrenerheblicher Tatsachen betreffend zu beantworten.

Beantwortet der Betroffene die Fragen vorsätzlich oder grob fahrlässig falsch, kann die Versicherung möglicherweise im Schadensfall die Zahlung verweigern, entweder aus § 19 Abs. 2 VVG oder aus § 123 Abs. 1 BGB.

Liegt der Abschluss der Versicherung jedoch 10 Jahre oder länger zurück, so sind selbst vorsätzliche Falschangaben des Betroffenen unerheblich, § 21 Abs.3 VVG. Die Versicherung muss leisten.

Hat der Betroffene bei Antragsstellung Tatsachen verschwiegen oder vergessen und verweigert die Versicherung bei Eintritt der Berufsunfähigkeit die Zahlung, so besteht noch die Möglichkeit des § 21 Abs. 2 S. 1 VVG. Hiernach ist die Versicherung zur Zahlung der Rente verpflichtet, wenn der Betroffene nachweisen kann, dass die verschwiegenen oder vergessenen Tatsachen für den konkreten Grund der Berufsunfähigkeit unerheblich sind.

Verweigert also beispielsweise die Versicherung die Zahlung einer Berufsunfähigkeitsrente auf Grund eines Bandscheibenvorfalls, weil der Betroffene im Vorfeld einen Arztbesuch wegen einer Erkältung verschwiegen hat, kann der Antragsteller nach § 21 Abs. 2 S.1 VVG den Gegenbeweis antreten.

Wird Ihnen die Berufsunfähigkeitsrente unter Verweis auf eine Anzeigepflichtverletzung verweigert, ist dringend angeraten einen Rechtsanwalt für Versicherungsrecht aufzusuchen.

Berufsunfähigkeit wird angezweifelt

Ein weiterer Grund, warum eine Berufsunfähigkeitsrente verweigert wird, sind Zweifel der Versicherung an der tatsächlichen Vorlage einer Berufsunfähigkeit. Entweder wird der Grund oder aber der Grad der Berufsunfähigkeit bezweifelt. Hier führt in der Praxis häufig kein Weg an Gutachterstreitigkeiten vorbei.

Betroffenen ist anzuraten, ihren Arzt um eine exakte und fundierte Diagnose zu bitten um eine inhaltliche Gegendarstellung der Versicherung zu erschweren.

Der Antrag

Erstaunlich oft scheitert eine Auszahlung der Berufsunfähigkeitsrente auch an einer fehlerhaften, unvollständigen oder abgebrochenen Antragsstellung.

Versicherer reagieren auf Anträge auf Leistungen aus einer Berufsunfähigkeitsversicherung häufig mit einer endlosen Menge an Formularen und Papieren. Viele Antragsteller sind damit überfordert, und geben irgendwann auf.

Es ist daher angeraten, bereits die Antragsstellung gewissenhaft vorzubereiten ggf. auch mit einem Rechtsanwalt für Versicherungsrecht.

Das Nachprüfverfahren

Wird bereits eine Berufsunfähigkeitsrente ausbezahlt, haben Versicherer grundsätzlich jederzeit das Recht, sich nach dem aktuellen Zustand des Betroffenen zu erkundigen. Weiterhin können, je nach den individuellen Versicherungsbedingungen, einmal jährlich medizinische Untersuchungen angeordnet werden, um den momentanen Grad der Berufsunfähigkeit einzuordnen. Hat sich der Zustand des Betroffenen nach Meinung der Versicherung gebessert, droht die Einstellung der Zahlungen.

Auch hierauf sollten Versicherte vorbereitet sein und im Zweifelsfalle anwaltlichen Rat einholen.

Haben auch Sie Probleme mit Ihrer Berufsunfähigkeitsversicherung? Wird Ihnen die Auszahlung trotz Krankheit verweigert oder beruft sich die Versicherung auf eine vorvertragliche Anzeigepflichtverletzung? Kontaktieren Sie noch heute Ihre Rechtsanwälte in Augsburg für Versicherungsrecht!